智库建议

推进中国与玻利维亚能矿领域合作的对策建议——基于援玻锌冶炼厂项目评估考察案例

| |||||

| |||||

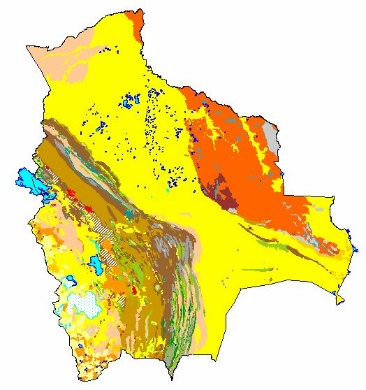

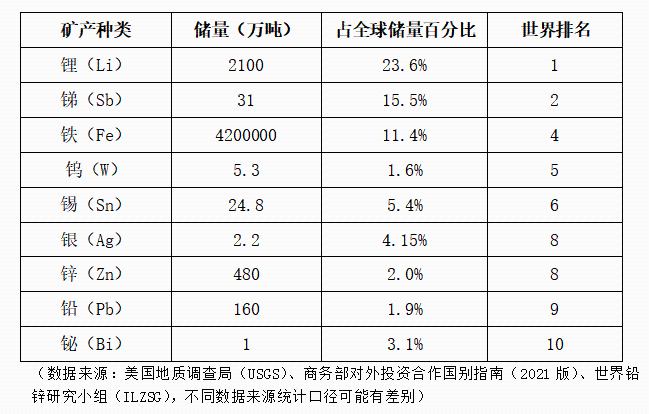

在国际市场对锂资源争夺日趋白热化的当今,拥有世界最大锂储量的玻利维亚正在成为我国企业海外锂资源开发的重要目标国。但与秘鲁、智利等其他拉美国家相比,玻利维亚国家矿产资源开发相对缓慢,与我在相关领域合作尚处于起步阶段。为此,本文结合笔者2022年底参与玻利维亚锌冶炼厂项目评估考察相关工作,总结梳理玻利维亚矿业发展的主要特点,并对中玻矿业及冶炼合作提出初步建议,力求对我企业安全、高效参与该国能矿资源开发提供参考。 一、玻利维亚国情及中玻合作现状 多民族玻利维亚国(简称:玻利维亚)坐落在南美洲中部安第斯山脉的东侧,与巴西、巴拉圭、阿根廷、智利和秘鲁五国接壤,是全球平均海拔最高的国家。玻利维亚拥有丰富的矿产油气资源,锂、锑、钨、铁、锡、银、锌等多种金属储量位居世界前列,且拥有南美第二大天然气田,是名副其实的资源大国。然而受掣于地理环境、政局更迭、技术落后等因素,即使拥有得天独厚的资源优势,玻利维亚仍然是南美洲最贫穷的国家之一,被称为“坐在金山上的乞丐”,2021年人均GDP仅3354.2美元。 2019年,玻利维亚前总统莫拉莱斯因选举舞弊事件下台,玻利维亚陷入了长达一年的混乱,直到2020年10月,现任总统路易斯·阿尔塞在重新大选中获胜,玻利维亚的政治风波才逐渐平息。根据美国国际发展合作署(USAID)发布的《2023年国别指南》,2021年玻利维亚的社会民主情况相比2019-2020年已有大幅好转,政变带来的社会秩序混乱已基本结束。新政府通过积极实施工业化战略,推动战略性生产行业发展,逐步扩大公共投资。在经济逐渐恢复活力的情况下,现总统任期内发生政局动荡的可能性较小。受新冠疫情和政局变动影响,玻利维亚财政近几年出现困难,2020年国内税收与GDP比值为22.4%,同比下降2.3%,低于巴西、阿根廷等周边拉美国家。阿尔塞总统上任后,玻利维亚一度停滞的外商直接投资情况有所好转,根据联合国贸发会发表的《世界投资报告2022》,2021年玻利维亚吸引FDI净流入7.16亿美元,相比2020年的净流出8.31亿美元大幅回升。 中玻自1985年建交以来始终保持良好关系,于2018年建立战略伙伴关系并签订“一带一路”合作谅解备忘录。2018年6月,玻时任总统莫拉莱斯对中国进行国事访问,访华期间与习近平主席共同宣布中玻建立战略伙伴关系。2021年1月,习近平主席与现任总统路易斯·阿尔塞通话,强调中方高度重视发展中玻战略伙伴关系,双方要推进共建“一带一路”合作,支持扩大农业、矿业、基础设施建设、电信等领域合作。目前,中国为玻利维亚第二大贸易伙伴和第一大进口来源国,中玻双边合作覆盖了基础设施、航空航天、信息产业、油气开发等领域,已有60多家中资企业在玻利维亚开展相关业务,代表项目有科巴纳风电项目、玻利维亚通信卫星一号、伊比利苏水电站和穆通钢铁厂等。 表1 2013年以来中玻合作典型项目 (数据来源:商务部对外投资合作国别指南(2021版)) 二、玻利维亚矿产资源禀赋及矿业政策 (一)玻矿产资源储量状况 玻利维亚是全球矿藏资源最丰富的国家之一,地处安第斯山脉的腹地,由于特殊的地质构造和强烈的火山活动,在安第斯山脉的东侧,从拉巴斯—奥鲁罗—波托西,一直延伸到阿根廷,形成了多个较稳定的锡、钨、锑、银、铅、锌金属成矿带。根据商务部国别指南数据,目前已探明资源储量中,锂位居世界第一,锑储量全球第二,钨储量全球第三,铁储量全球第四,锡储量全球第六,银和锌储量全球第八,铅储量全球第九,铋储量全球第十。金、铜、铟等其他金属矿产资源蕴藏也较为丰富。 图1 玻利维亚主要成矿带地图 表2 玻利维亚主要矿产资源储量表 玻利维亚也是全球主要的矿产资源生产国与出口国之一,据英国环亚经济数据有限公司(CEIC)统计,2021年玻利维亚开采铅矿9.28万吨、锡矿1.96万吨、锑矿3084吨、钨矿1970吨、银矿1290吨。矿石及冶炼产品出口是玻利维亚最主要的外汇收入来源,据美国经济复杂性观察组织统计,2020年玻利维亚总出口额70.2亿美元,金属矿物出口额前五名分别为金、锌、银、锡、铅,各类金属矿物、金属制品及贵金属及出口额合计近30亿美元。 (二)玻利维亚主要优势矿产 锂。根据美国地质调察局(USGS)数据,目前全球探明锂储量约8900万吨,玻利维亚已探明储量就达2100万吨,占全球总储量近四分之一,是全球锂资源最丰富的国家。玻利维亚的锂资源几乎全部蕴藏在乌尤尼盐湖及附近区域盐湖。由于玻利维亚对锂矿的开发始终持保守和谨慎的态度,锂资源产业化迟缓, 2022年前11个月仅出口碳酸锂635.5吨。玻利维亚国家锂矿公司目前仅在乌尤尼盐湖建设了一个设计年产碳酸锂1.5万的项目,承建方是中国机械设备工程股份有限公司,设计方和设备提供均为德国。2023年1月,以宁德时代为主导的中资企业联合体同玻国家锂业公司达成协议,一期投资10亿美元在波多西省和奥鲁罗省建厂开发盐湖锂资源。总统阿尔塞称此次与宁德时代的合作,是“玻利维亚正式开启了锂的工业化时代。” 锌。玻利维亚是全球主要锌精矿出口国之一,玻利维亚已探明锌储量480万吨,占全球储量的2%。2021年玻利维亚共生产锌精矿49万吨,占全球产量的3.8%。根据笔者对玻利维亚奥鲁罗省科尔基里、玻利瓦尔两个锌矿的现场考场情况,锌矿体连续且完整,品位超过20%的区域连续、集中、完整,埋藏条件较好,资源赋存良好,开采条件较为有利。 图2 玻利维亚科尔基里矿锌矿体现场考察情况 锡。玻南部的奥鲁罗省曾拥有全球最富的锡矿床。据国际锡产业协会统计,截至2019年,玻利维亚共有锡资源量70万吨,探明锡储量24.8万吨,占全球锡储量的4.5%。笔者考察的玻利维亚国有企业宾托冶金公司是全球十大锡冶炼企业之一,2015年进行过现代化改造,目前该厂的锡锭出口在全球占有重要位置。 锑。玻利维亚是全球锑储量最丰富的国家之一,根据美国地质调查局2016年统计数据,玻利维亚玻储量占全球总储量的15.5%。锑是我国24种战略矿产之一,且不可再生,玻利维亚锑年产量约3000吨,仅有奥鲁罗金锑矿有规模化开采,开发潜力较大。 (三)玻矿产开发相关政策 目前,玻利维亚境内的采矿与冶金活动主要依照2014年5月修订颁布的玻第535号《采矿和冶金法》开展。根据该法第28条,外国公司不得单独或合伙获得探矿和勘探许可证,可以通过与当地公司建立合资企业或子公司的形式,在玻投资矿业勘探及开采活动。此外,根据第535号《采矿和冶金法》第173条,玻利维亚境内的矿业生产商和贸易商有义务首先向国有冶炼厂销售矿石,以保障国有冶炼厂的原料供应。该法条可有效要求国有矿企的原料供应,对于私人企业及历史上已成立的外资企业(如由日本住友商事独资的圣克里斯托瓦尔矿)没有强制约束力。 玻利维亚从事矿业开发的主体有三类:社区的采矿合作社(Cooperativas Mineras)、私人矿业公司(Industria Minera Privada)和玻利维亚国家矿业公司(Corporación Minera de Bolivia,简称COMIBOL)。无论哪种采矿主体,如果计划开展采矿活动都必须向矿业冶金部提交申请,出具安全协议并取得相应的矿产品运输许可证。 玻利维亚矿业冶金部负责制定、指导、监督和促进玻采矿冶金的发展政策。现任部长拉米罗·比亚维森西奥(Ramiro Villavicencio)毕业于奥鲁罗技术大学,曾在圣克里斯托瓦尔矿工作,后担任宾托公司总经理,拥有丰富的采矿和冶金工程经验。 三玻利维亚矿产开发趋势和特点 笔者在赴玻利维亚开展锌冶炼项目考察过程中,经过与玻利维亚矿冶部、能源部等政府机构进行交流,深入矿山、冶炼厂一线考察,总结梳理了玻利维亚矿业开发趋势和主要特点。 (一)政府重视矿产工业化,吸引外国投资意愿增强 天然气出口长期是玻利维亚最大外汇收入来源之一,俄乌冲突以来国际天然气价格出现较大波动,叠加疫情与外债偿还等因素影响,玻近年来外汇储备不断下降,国家财政收入也大幅减少。为了拓展国家财政收入,缓解外汇压力,刺激经济活力,保障执政的长期稳定性,阿尔塞政府将收入增长点落在了矿产资源工业化,希望通过在玻国内修建生产加工型项目,提高出口产品附加值,并在创造更多就业岗位。新政府逐渐转变了以往国家对采矿业严格控制的情况,向外国投资逐步打开矿业合作大门。 2022年,玻利维亚政府通过最新出台的法令授权矿冶部负责铟、锗、钴、镍、铀以及稀土金属等非传统大宗矿产资源的调查、勘探、冶炼和商业化进程,玻政府近期还出台税制改革,取消了资本货物、工业厂房、机械和设备的进口增值税,这些措施都有助于吸引外国矿企赴玻投资合作,提高玻矿冶产品的出口附加值。目前,已有新太平洋金属公司、银象公司、安第斯贵金属公司等多家外国企业通过投资收购的方式,取得了玻利维亚部分矿山的勘探权3。 (二)矿业开发坚持主权模式,国有矿山采选能力较低 作为左翼政府长期执政的国家,玻利维亚有国家控制战略行业(矿产、能源、化工等)的长期历史传统。在矿产资源开发和产业链相关环节,玻政府一直不允许外方独资,必须与玻方合资,且玻方要保留51%的权益,这一政策限制了很多外国投资者进入玻利维亚矿产开发。虽然玻利维亚的矿业政策在逐步放宽,但国家在很大程度上仍保留了对矿产行业的控制,并且有过数笔采矿项目被国有化的前例。相比同处拉美的智利和阿根廷等国家,外国企业对玻利维亚的矿产资源投资开发往往更加谨慎,外国投资者必须熟悉当地复杂的法律和监管框架,并考虑左翼政府控制和矿产国有化在内的潜在投资风险。 玻利维亚大部分矿山为国有,少量为私人运营,国有矿山储量丰富,但采选能力落后。以锌冶炼厂项目为例,项目最大矿石来源矿科尔基里国有矿山探明锌矿石储量为199万吨,规划要为冶炼厂年供应锌精矿7.5万吨,目前实际锌精矿生产仅有5.5万吨/年,还需进一步提高采选能力才能满足冶炼厂项目的需要。 图3 玻利维亚科尔基里矿锌选矿区现场考察 (三)拥有大量地质勘查空白区,矿业开发盲目性较大 受到自然条件限制,以及政局更迭、矿业国有化政策等历史原因影响,玻利维亚的地质工作程度参差不一,已有的踏勘工作仅围绕几个重点矿种与区域开,大部分区域还未得到过全面的现代化勘探,开发程度远低于智利、阿根廷等周边南美国家,是当今世界最具勘查潜力的国家之一1, 2。玻矿业资源勘查水平低、程度浅,尚未做过国家矿业勘查规划,矿山开发也基本以边采边探为主,开采工作布置盲目性较大。以锌冶炼厂项目为例,五个原料来源矿山仅有三个有资源储量数据,且没有做长期勘探开采计划。按照冶炼厂年供应锌15万吨,运营40年的规划,项目最大原料来源科尔基里矿按照当前探明资源量仅能开采4年,而矿企还没有开始布置后续的资源勘查工作,这对冶炼厂原料保障会成为隐患。 (四)矿业开发自尊心强,冶炼业有一定基础 玻利维亚作为矿业开发历史悠久的国家,虽然当前经济发展水平落后,但在矿业领域有较强民族自尊心和自信心。以锌冶炼厂项目为例,玻政府从上世纪90年代就开始规划发展锌冶炼产业,并进行了大量前期研究工作。虽然因为缺乏建设资金,冶炼厂先后两次国际招标都被迫中止,但玻方并没有因为急于寻求融资而轻易改变对工艺技术路线、废渣处理、运营管理等方面的设想,虽且坚持能够自主运营冶炼厂。 玻利维亚冶炼业有一定基础,但整体水平不高。笔者考察了玻利维亚国有冶炼企业宾托公司,该厂建于1971年是国家唯一的冶炼厂,目前员工380余人,目前具备完整的锡冶炼生产流程。宾托公司冶炼产品为a1类型锡锭,主要出口美国、中国、德国、荷兰等国家,2021年生产金属锡1.2万吨,产量全世界第十。该企业除2015年设备更新装备了澳斯麦特炉以外,整体装备水平和自动化程度一般,相当于中国90年代的冶炼厂水平。在矿业人才储备方面,玻全国仅有奥鲁罗技术大学一所矿业专科大学,主要以采矿相关专业为主,除锡冶炼以外,其他冶炼技术和管理人才较缺乏。 图4 玻利维亚宾托公司锡冶炼高炉 表5 玻利维亚宾托公司锡冶炼车间 (五)基础设施配套条件差,社区工会势力强大 玻利维亚基础设施整体水平发展较差,根据 2019 年《全球竞争力指数》评价数据,玻利维亚交通基础设施评价在141个国家中排名122,电网接入排104。与矿业开发需要的配套基础设施更加薄弱,很多矿山没有公路,远离国家主电网,用水需打井开采地下水,这些都增加了矿业开发的成本。同时,玻利维亚作为内陆国家,大宗商品主要通过智利北部的阿里卡(Arica)港转运,距离奥鲁罗等主要矿区超过500公里。如后续矿产品进出口规模不断扩大,阿里卡港现有转运能力或将无法满足需求,还需与周边国家商谈,寻找更多出海口并建设大吨位港口。此外,玻利维亚成矿带大多位于高海拔的安第斯山脉沿线,很多矿产聚集地的海拔均在四千米以上,对设备正常运行和维护都提出更高要求。如锌冶炼厂项目因为建设地点奥鲁罗省平均海拔3800米,气压低、空气密度小,很难达到常规冶炼工艺需要的高温,因此采用投资更大、操作更复杂的氧压浸出工艺,同时高海拔工资环境也给外来投资者和建设人员增加了工作难度。这些因素都造成了在玻进行矿业投资难度较大,综合成本会比其他拉美国家更高。 社区和工会在玻利维亚也具有很大影响力。玻利维亚是南美社会治安状况最好的国家之一,但其大社区、高度民主、土地私有化的特点,与社区民众很高的维权意识,导致社区抗议矿业项目造成污染或侵占私人土地等事件时有发生。玻也是南美唯一印第安民族为主的国家,许多矿山均处在印第安社区,对外国投资者来说,维护社区关系更加复杂,所需付出成本更高。除社区外,玻矿业工会势力也非常强大,因社保福利等因素工会频繁组织罢工和游行,一直是当地政府和企业经营面临的一大难题。 四、中玻矿业合作建议 玻利维亚是我在拉美的“铁杆朋友”,在重大国际问题上始终不遗余力支持中国。当前,玻利维亚有发展矿业产业的迫切需求,中方有资金、技术的优势,中玻矿业合作面临着现实性机遇。中玻两国加强矿业合作,是增进两国传统友谊、巩固两国战略伙伴关系的重要抓手,对提升我战略矿产资源海外配置能力、确保我新能源汽车等战略性新兴产业安全也具有重大意义。我政府和企业应做好研究,提前布局,本着合作共赢的原则,积极稳妥参与玻利维亚矿业资源开发和利用。 一是建立两国能矿资源合作机制。可借助中国-拉美和加勒比国家共同体论坛等平台,推动建立双边政府能矿合作机制或增加中玻能矿业部长论坛,两国能矿部门可探讨制定长期合作纲要,加强能矿方面的共同外交;可考虑将盐湖综合开发方案纳入中玻能矿合作机制,双方可探讨共同制定玻利维亚锂资源全产业链及盐湖综合开发方案。 二是加强采矿勘探领域合作。由于玻矿业资源勘查水平低、程度浅,已有的资源资料准确性不够,国内企业若参与矿业合作,须从风险地质勘查入手。中方可与玻方组建勘探开发联合体,通参与玻矿产资源勘查,核实资源,做好基础工作;中方可利用援助等方式,与玻矿业部门共同编制国家矿业发展规划或国家矿业勘查规划,加大资源的勘探力度、规划资源的有序开采、有序利用高附加值的资源,确保资源的供应稳定。 三是倡导“互利共赢”的合作方式。要充分尊重和理解玻利维亚能矿主权开发方式,积极回应玻方希望发展民族矿业工业的诉求,不能只关注资源开发,还要帮助玻方开展传统能矿资源产业开发和产业转型。企业进行项目建设时要高度注重环保治理,分享我环保、绿色的发展理念,也要注重带动周边原住民聚集区的社区学校、饮水、卫生等民生设施建设。 四是支持矿产开发相关基础设施建设。帮助玻建立和完善玻境内运输通道,提升公路运输能力,解决矿产品通往港口的运输通道制约;帮助玻建设矿产开采、冶炼的水、电、气等配套设施,为矿产资源开发合作创造必要的前提条件。 五是多层次增强玻方对我认可度。组织玻方政府有关人士赴华考察矿业、冶金项目,强化玻高层对中国品牌认可度,塑造对中国技术的正面认识。通过对外援助培训、建设“鲁班工坊”等方式,依托国内高校、企业、设计院等机构加强与玻矿业技术、管理人员培训合作,提升玻相关从业人员水平能力,让玻方深入了解和接受中国的矿产发展理念、经验、技术。 参考文献 [1] 杜菊民, 毛大华, 姚仲友, 张潮, 祖辅平, 连晨光, 景永波. 玻利维亚铜金锡铁主要矿床类型及资源潜力[J]. 地质通报, 2017, 36(12): 2308-2321. [2] 贾大成, 穆宏玉, 姜琦刚, 李远华, 杨长保.玻利维亚优势矿种成矿带划分和基于遥感地质解译的找矿预测[J].地质通报,2017,(12):2322-2331. [3] 郭蕊.加速复苏的玻利维亚,全球矿业的“必争之地”[J].矿产勘查,2022,13(7):871-872 [4] Schwab K. The Global Competitiveness Report 2018[R], World Economic Forum, 2019. 作者:天博网页版登录界面(中国)官方网站 董乐、安第斯、李泓锟、段京新 | |||||

相关链接

- 张英健、李浩铭 | 加快经济社会...2023-03-24

- 刘佩 杨永平 | 加快建设国际性...2023-03-22

- 张建红 | “双碳”目标下钢铁行...2023-03-07

- 程婕、苏志欣、廖贞冰 | 后疫情...2023-02-24

- 胡铂、汤灵萍 | 国际民航发展态...2023-02-08